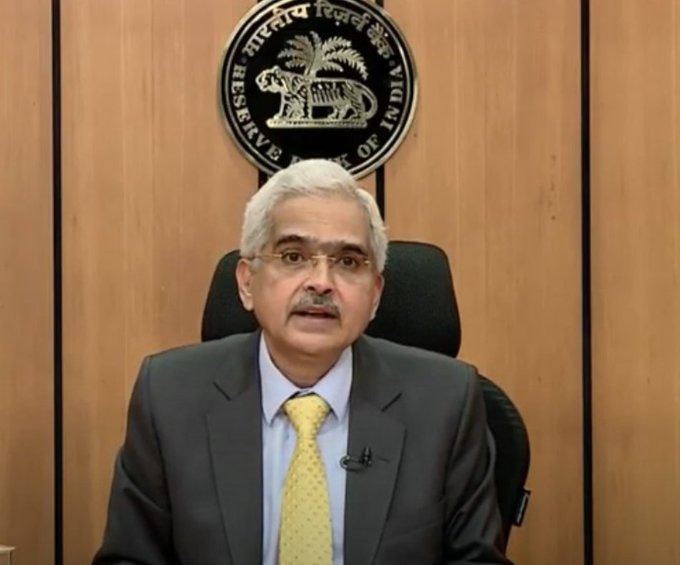

रिज़र्व बैंक ऑफ इंडिया ने प्रमुख उधार दर रेपो दर को लगातार 8वीं बार 4 प्रतिशत पर अपरिवर्तित रखा है। रिवर्स रेपो रेट भी 3.5 फीसदी पर अपरिवर्तित रखी गई है। छह सदस्यीय मौद्रिक नीति समिति के फैसलों की घोषणा करते हुए आरबीआई गवर्नर शक्तिकांत दास ने कहा कि वित्त वर्ष 2021-22 के लिए सकल घरेलू उत्पाद का पूर्वानुमान 9.5 प्रतिशत लगाया गया है।

गवर्नर दास ने कहा कि समिति ने टिकाऊ आधार पर विकास को पुनर्जीवित करने और बनाए रखने के लिए उदार रुख को जारी रखने तथा अर्थव्यवस्था पर पड़े कोविड-19 के दुष्प्रभाव को कम करना जारी रखने का भी फैसला किया है। यह सुनिश्चित किया गया है कि मुद्रास्फीति लक्ष्य के अंदर बनी रहे।

गवर्नर ने महामारी की शुरुआत के बाद से अर्थव्यवस्था की वृद्धि और रिकवरी के लिए आरबीआई द्वारा उठाए गए विभिन्न उपायों की भी जानकारी दी। उन्होंने बताया कि आरबीआई ने वित्त वर्ष 2021-22 के पहले 6 महीनों में ओपन मार्केट ऑपरेशंस के माध्यम से वित्तीय प्रणाली में 2.37 लाख करोड़ रुपये की तरलता डाली है। यह पूरे वित्तीय वर्ष 2020-21 के दौरान 3.1 लाख करोड़ रुपये की तरलता डालने के परिपेक्ष्य में है।

गवर्नर शक्तिकांत दास ने छोटे व्यवसायों और असंगठित क्षेत्रों की मदद करने के लिए अतिरिक्त उपायों की घोषणा की। इन घोषणाओं में शामिल हैं:

• तत्काल भुगतान सेवा लेनदेन की दैनिक सीमा को 2 लाख रुपये से बढ़ाकर 5 लाख रुपये करना, ग्राहक सुविधा को बढ़ाने के लिए, तत्काल घरेलू फंड ट्रांसफर सातों दिन चौबीसों घंटे सक्षम करना।

• छोटे वित्त बैंकों के लिए 10,000 करोड़ रुपये की ऑन-टैप स्पेशल लिक्विडिटी लॉन्ग टर्म रेपो ऑपरेशंस को 31 दिसंबर, 2021 तक बढ़ाना।

• कम या दुर्लभ इंटरनेट एक्सेस वाले क्षेत्रों के लिए ऑफ़लाइन मोड में खुदरा डिजिटल भुगतान समाधानों के लिए अखिल भारतीय रूपरेखा की शुरुआत।

• तत्काल भुगतान सेवा लेनदेन की सीमा 2 लाख रुपये से बढ़ा कर 5 लाख रुपये की जाएगी।

• भुगतान स्वीकृति बुनियादी ढांचे की पहुंच का विस्तार करने के लिए सभी मौजूदा और नई भुगतान प्रणाली टचप्वाइंट की भौगोलिक–टैगिंग।

• फिनटेक इकोसिस्टम को और गति प्रदान करने के लिए आरबीआई की नियंत्रण व्यवस्था में नया धोखाधड़ी रोकथाम समूह।

• राज्यों के लिए उन्नत तरीके और साधन अग्रिम सीमा और उदारीकृत ओवरड्राफ्ट उपायों की निरंतरता को 31 मार्च, 2022 तक बनाए रखना।

• गैर बैंकिंग वित्तीय कंपनियों (एनबीएफसी) को दिए जाने वाले बैंक ऋणों का वर्गीकरण प्राथमिकता वाले क्षेत्र के रूप में 31 मार्च 2022 तक बनाए रखना।

• आंतरिक शिकायत निवारण तंत्र को मजबूत करने के लिए एनबीएफसी के लिए उच्च ग्राहक इंटरफेस वाली आंतरिक लोकपाल योजना।